反欺诈简单说,就是:根据借款人提供的信息,查找多方面资料,进行不同属性的比对,从而发现“羊群中的狼”。

这种工作复杂而枯燥,为了识别团伙欺诈,往往需要收集、整理、分析各种维度的数据,工作量更是成倍增加,但是枯燥的工作往往是单纯且有乐趣的。

反欺诈一直是风控的核心,事实上,根据相关第三方数据调查统计显示,消费金融以及互联网金融公司的坏账中有超过50%来自于欺诈。对于消费金融公司来说,欺诈风险远远大于信用风险。

欺诈者以非法牟利为目的,在真实交易方不知情的情况下,采取盗取账号、伪造身份、提供虚假信息、进行虚假交易等行为,给正常提供交易的各方造成损失,对互联网消费金融机构造成严峻的挑战。

什么是机器学习?

广义:作为人工智能最重要的技术——机器学习是一门多领域交叉学科,专门研究计算机怎样模拟或实现人类的学习行为,以获取新的知识或技能,重新组织已有的知识结构使之不断改善自身的性能。

金融领域的机器学习:本质上是进行特征提取和问题描述。

将金融机构庞大的数据通过特征表达的方式转化到复杂的数据模型上,并依靠深层的神经网络,生成多层非线性的表达,从而表明一些以往很难描述的金融现象,特别适合处理风险、欺诈以及金融产品的营销这些依靠过往经验难以准确定量的事件。

机器学习技术的反欺诈原理

从信贷反欺诈的薄弱点着手,通过机器收集到大量异构、多源化的信息,包括可交叉验证信息、主体所提供的信息以及第三方信息来源的真实性,形成共享库。

通过对数据的采集和分析,再通过机器学习及复杂网络等模型算法技术,对数据进行深度挖掘,从传统历史数据中量化抽取风险特征指标,利用复杂网络关联分析技术从历史违约数据中发现实时欺诈业务风险指标,丰富深度学习风险模型的业务维度,建立人工智能反欺诈模型,从而发现欺诈者隐藏的蛛丝马迹,分析其数据的矛盾点和可疑点,从而识别欺诈者身份,加上与传统经验规则配合使用,大幅提升银行欺诈风险的防控能力。

欺诈分析所使用的数据主要来源内部数据和外部数据,针对不同的数据源,通过多种方式对数据进行有效采集并融合存储。根据预测模型分析的需求,通过配套的数据处理技术工具对数据进行预处理,最终输出模型训练所需的样本数据。

机器学习技术的反欺诈应用

机器学习可以根据丰富的数据和监控模型,对数据进行多重处理分析,建立实时反欺诈规则和模型,结合当前用户特征,实时识别用户欺诈行为。机器学习流程遵循一个标准程序,称为“训练算法”:包括数据抽取、数据清洗、特征推导、特征工程和转换、特征选择、模型训练和模型性能评价。

数据可视化

数据可视化 – 人是视觉动物,可以在第一时间“看到”数据中存在的问题。因此,对于大部分反欺诈问题,建议至少要做以下两个可视化尝试:

一是,对不同的特征(feature)做一个相关矩阵分析并可视化,以便于我们快速发现一些数据里面可能存在的问题。

二是,多维尺度变换(MDS)来直接可视化数据分布,通过观察数据点的分布,我们可以直观的猜测数据是否有规律,是否存在潜在异常点。

欺诈检测-算法

一般我们对欺诈检测做两种假设:

时序相关(time dependent)。我们假设欺诈的发生依赖于时间,通过时间序列分析,我们可以发现异常的地方。例如,假设一个人的信用卡平时1-11月每月消费2000美元,但12月突然消费了5000美元,此时时间就对我们的项目存在意义。

时序独立(time independent)。对于时序独立的问题,我们假设每一个欺诈都是独立,和时间无关。那么在分析中,我们移除了时间这个特征,我们不再把时间作为一个分析轴或者影响欺诈发生的特征。

有监督机器学习

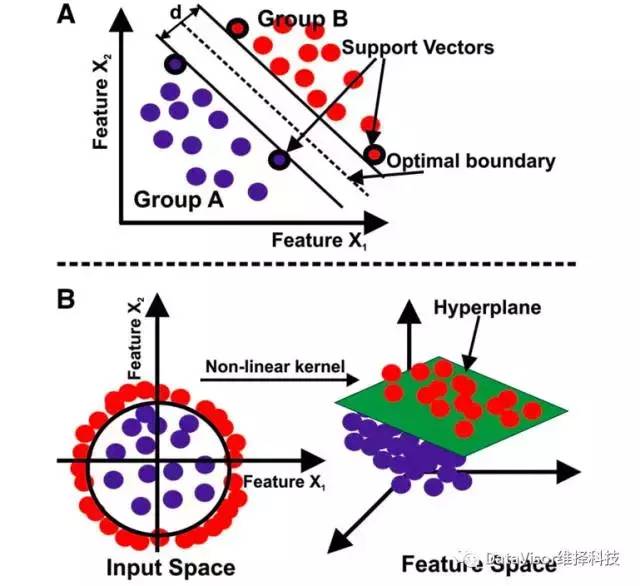

有监督机器学习模式是反欺诈检测中最为广泛使用的机器学习模式。其中包含的学习技术分别有决策树算法,随机森林,最近邻算法,支持向量机和朴素贝叶斯分类。机器学习通常从有标签数据中自动创建出模型,来检测欺诈行为。

在创建模型过程中,清楚了解哪些是欺诈行为,哪些不是,模型中倒入的数据会影响其检测效果。用已知欺诈数据和正常数据做训练集,可以训练出学习模型来填补并增强规则引擎无法覆盖的复杂欺诈行为。

下面是一个关于有监督机器学习机制如何将新的数据划分为欺诈和非欺诈的例子。训练数据通过识别模型特点,可以预知两种类型欺诈者:信用卡欺诈者、垃圾信息制造者。

模型会计算每个用户的邮件地址结构、IP地址类型以及账号关联密度,拥有以下特征的用户会被训练出的模型识别为信用卡欺诈:

邮箱地址前5个是字母,后3个是数字

使用匿名代理

中等密度关联账号

有以下特征的用户会被识别为垃圾信息制造者:

邮箱地址按某种形式随机生成

使用数据中心的IP地址

高密度关联账号(例如30+)

无监督机器学习

无监督检测算法无需依赖于任何标签数据来训练模型。其可以通过利用关联分析和相似性分析,发现欺诈用户行为间的联系,创建群组,并在一个或多个其他群组中发掘新型欺诈行为和案例。

如何构建可行的欺诈检测方案?

首先,我们必须先要认清一个残酷的现实:单纯依靠机器学习模型来检测欺诈是愚蠢的。至少在现阶段我们不能单纯依靠纯粹的数据模型来做这一点。比较折中且可行的方法是做混合模型(hybridmodel),也就是把人为规则和机器学习模型合二为一,一起来使用。

以保险行业为例,如果一个人刚买短期保险没两天就意外身亡,这存在欺诈的风险就很高。而且反欺诈模型难度很高,需要和领域专家一起协作才能有最好的结果。机器学习从业者千万不要闭门造车,试图自己靠调参就搞个大新闻。

推荐的步骤是:

对数据进行必要的可视化,如MDS;

同时考虑时间是否是重要因素,如果是那么进行时序分析;

用无监督学习得到一些可能的异常点,如Isolation Forests;

通过统计学方法分析得到的异常点是否有显著的不同,有特征可供我们研究;

归纳特征并构造一个故事,与领域专家共同验证故事的可靠性;

重复1-5直到被派到下一个项目上搬砖,争取找到尽量多有效的欺诈;

构造[规则+机器学习]的混合模型,进一步调参优化模型

如何提升反欺诈模型性能

如果发现反欺诈模型的效果不是很满意,应该采用怎样的方法提升,可以尝试这四个方面:

第一个是基于数据。如果这个模型效果不太好,我们首先要思考的是特征是否还不够好或者还不够多。我们能否找出更多的特征来。同时也要考虑到我们对数据的分析是不是到位,是不是对数据的处理上还不够细致,是否在数据的整理上犯了一些低级错误,而导致模型效果不太好。

第二个是借助算法。如果你用到的算法是线性的,它的效果可以作为你的一个 benchmark。你可以尝试使用复杂一点的算法去拟合你的数据集,用复杂的算法一般会比一些线性的算法得到更好的效果,但也同时意味着你要花更多时间调优模型的参数。

第三个是算法调参。一般说来,越复杂的算法超参数越多。比如深度学习的超参数就非常多,你要通过一个复杂的算法得到一个很好的模型,需要花很多时间去调参的,而且在调参过程中意味着你需要对算法本身有一定了解,而且了解的越深入对调参过程越有把握。

第四个是模型融合。我们在用好几种算法得到不同 Model 后,可以把这些 Model 再次融合起来,最直接的方法是把不同 Model 的结果当成新的 Model 的 input 重新去训练,在你遇到 Model 效果不太好的时候,可以尝试使用模型融合。

声明:本文来自金融科技安全,版权归作者所有。文章内容仅代表作者独立观点,不代表士冗科技立场,转载目的在于传递更多信息。如有侵权,请联系 service@expshell.com。

联系我们

联系我们 在线留言

在线留言 京公网安备11011202100645号

京公网安备11011202100645号